Nauda finanšu tirgū, ja tā atrodas riskantākos instrumentos, var sadegt vienā mirklī. Nupat notikušais akciju krahs sevišķi nežēlīgs bijis pret daudzu naftas nozares pārstāvju vērtspapīriem.

Tiesa gan, tas tāpat nav īsti pielīdzināms tiem zaudējumiem, ko piedzīvojuši šādi fondi ar reizinātāju.

Proti, ja kāds spekulants patiesām pēc paša brīvas gribas vēlas piedzīvot sevišķi krāsainu emociju gammu, tad viņš var iegādāties fondus ar reizinātāju. Tie sevišķi labi parasti sāk izskatīties brīdī, kad cenas ilgstoši kāpušas, un alkatība liek meklēt arvien lielāku risku. Tiesa gan, eksperti ar šādiem ieguldījumiem investoriem, kas nav ļoti pieredzējuši, īpaši aizrauties neiesaka. Turklāt gandrīz nekad šādu fondu turēšana nav attaisnojama ilgtermiņā. Tie pārsvarā ir piemēroti vien īsāka termiņa spekulācijām.

Ar riska reizinātājiem aprīkotie fondi vislabāk sevi pierāda tad, ja ir konkrēta un spēcīga tirgus virzība vienā vai otrā virzienā. Tad attiecīgi var cerēt nopelnīt, piemēram, trīs vai četras reizes vairāk nekā ir kāda kopējā tirgus indikatora vērtības izmaiņa. Tomēr, ja cena nedodas tur, kur vajag, iznākums var būt graujošs - sevišķi tiem, kas gluži neizprot, kā darbojas konkrētais mehānisms. Izejvielu gadījumā šādi fondi ir īpaši riskanti, ja ņem vērā to, ka tā pati naftas cena var mainīties strauji un neparedzami.

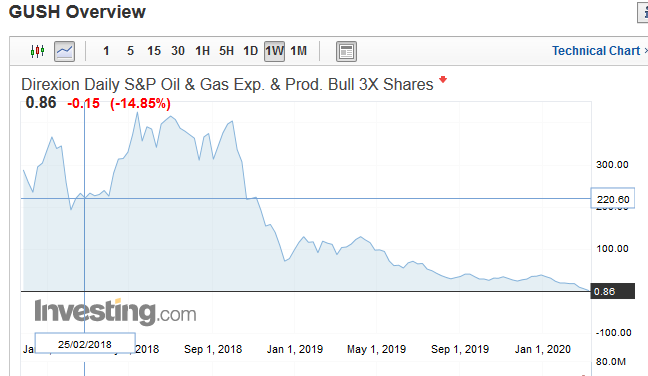

Tad nu attiecīgi šobrīd jau aptuveni var sākt nojaust, cik daudz naudas pēdējās dienās izkūpinājuši šādu fondu daļu turētāji. Piemēram, "Direxion Daily S&P Oil & Gas Exploration & Production Bull 3X Shares" ("GUSH") biržā tirgotā fonda vērtība šo pirmdien vien saruka par 81%. Nu tā trešdienas pirmajā pusē bija saplakusi līdz nepilniem 80 ASV dolāra centiem, kur pagājušā gada aprīlī tā atradās pie 138 ASV dolāru atzīmes!

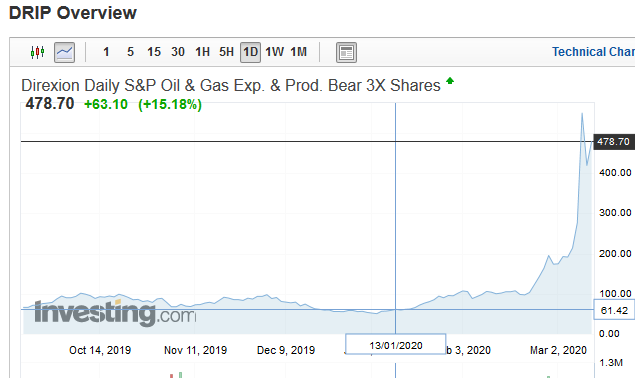

Spekulantiem pieejami arī instrumenti ar reizinātāju, kas spēlē uz otru pusi (tātad - to cena aug, piemēram, trīsreiz straujāk nekā sarūk piesaistītā indeksa vērtība). Šāda "Direxion Daily S&P Oil & Gas Exploration & Production Bear 3X Shares" ("DRIP") ETF cena šo pirmdien vien palēcās gandrīz par 100% līdz 549 ASV dolāru atzīmei. Pagājušā gada aprīlī šī fonda daļas cena atradās pie 37 ASV dolāru atzīmes.

Jāteic, gan, ka šādu fondu ar reizinātāju izvēlēšanās nav uzskatāmas par investīcijām, bet drīzāk par spekulācijām, kuru mērķis ir uzminēt to, uz kuru pusi īstermiņā kustēsies cenas, vai atrast nākamo nepacietīgo pircēju, kuram šos aktīvus pārdot nedaudz dārgāk. Saistībā ar šiem fondiem bieži aktuāls ir arī cits faktors - biržā tirgotie fondi ar reizinātāju savas darbības nodrošināšanā izmanto aizņemtos līdzekļus vai arī atvasinātos finanšu instrumentus. Tas nozīmē - ja pamataktīva cena stagnē, tad šādu biržā tirgoto fondu vērtība laika gaitā tāpat pakāpeniski samazinās.

Mūsdienās pieejami arī lērums citu šādu spekulatīvu fondu, kas piedāvā iespēju gūt, piemēram, trīskāršu labu no zelta kompāniju, biotehnoloģiju kompāniju vai pat Brazīlijas akciju cenu pieauguma utt. Attiecīgi - ir arī daudzi šādi inversie biržā tirgotie fondi (piem., "Direxion Daily S&P 500 Bear 3X Shares").

Jau ziņots - kā piemēru var minēt 10 tūkst. ASV dolāru ieguldīšanu minētajā ETF ar četrkārtēju reizinātāju. Ja raksturojošais tirgus indekss pieaug par 10%, tad tavu investīciju vērtība būtu pieaugusi nevis līdz 11 tūkst. ASV dolāriem, bet līdz 14 tūkst. ASV dolāriem. Tas, protams, skan labi, lai gan matemātika krietni nežēlīgāku ainu atklāj uz otru pusi.

Ja ASV akciju cenas pēc šā kāpuma pēkšņi sarūk par 9,1%, tad parasta ETF ieguldījuma gadījumā, investors atrastos turpat, kur tas savu ceļojumu bija sācis - ar 10 tūkst. ASV dolāriem. Savukārt ETF ar četrkārtējo reizinātāju arī zaudējumus procentuāli palielinātu četras reizes. Tas nozīmē, ka investors, turot šādu fondu, zaudētu 36,4%, kas rezultētos ar to, ka iegūtie 14 tūkst. dolāri vienā mirklī būtu sarukuši līdz 8,9 tūkst. ASV dolāriem.