Kopējais mājokļu kreditēšanas apjoms šī gada deviņos mēnešos bija par 11% lielāks nekā deviņu mēnešu laikā pērn.

Swedbank līdz septembra beigām izsniegusi jau 227,6 miljonus eiro, liecina Swedbank dati par mājokļu finansēšanu Latvijā.

Aptuveni 40% no visiem darījumiem bijuši ar mājokļiem, kas uzbūvēti pēdējo 20 gadu laikā, un šajā segmentā ir bijis lielākais klientu aktivitātes kāpums. Aptaujājot Latvijas iedzīvotājus par iecerēm iegādāties jaunu mājokli, redzams, ka stingra apņēmība šajā jomā ir tikai 6% respondentu, un galvenais šķērslis dzīves apstākļu uzlabošanai ir cilvēku nepietiekamie ienākumi.

“Mājokļa aizdevumu tirgū šogad ir jūtama aktivitātes atgriešanās, lai gan saspringtā ģeopolitiskā situācija un pārliecības trūkums par ienākumiem, aizvien bremzē cilvēkus piepildīt sapni par jaunu mājokli. To apliecina arī mūsu veiktā aptauja, kas rāda - tikai 6% cilvēku nākamgad plāno iegādāties mājokli. Būtisks ir arī aizvadīto gadu laika strauji kāpušo cenu faktors, tāpēc cilvēki biežāk izvēlas īpašumus otrreizējā tirgū, ko būvmateriālu cenas nav ietekmējušas tik nozīmīgi. Pie tirgu veicinošiem faktoriem jāmin EURIBOR likmju mazināšanās, kā arī pieaugošais jaunu mājokļu piedāvājums, kas var mudināt cilvēkus izšķirties par labu dzīves kvalitātes uzlabošanai,” skaidro Normunds Dūcis, Swedbank hipotekārās kreditēšanas jomas vadītājs Baltijā.

Novērtējot aizdevumus pēc īpašuma tipa, redzams, ka populārākais mājokļa veids ir vidēja izmēra dzīvoklis (36–75 m2), un vidējā aizdevuma summa tā iegādei ir 59 tūkstoši eiro. Dzīvokļa iegāde jaunuzbūvētā mājā ir divas reizes dārgāka – vidējā kredīta summa sasniedz 113 tūkstošus eiro, bet privātmājas iegādes gadījumā vidējā summa ir 109 tūkstoši eiro. Savukārt jaunas privātmājas būvniecības gadījumā vidējā summa ir 150 tūkstoši eiro.

Mājokļa kredīta ņēmēja profils liecina, ka vidējā aizņēmuma summa ir 80,8 tūkstoši eiro (par 2 procentpunktiem mazāk nekā pērn), aizņēmēja vecums ir no 31 līdz 35 gadiem ar kopējiem mājsaimniecības ienākumiem 2635 eiro mēnesī. Vairāk nekā puse klientu kredītmaksājumam novirza summu, kas nepārsniedz 30% no ienākumiem, bet kredīta vidējais termiņš ir no 16 līdz 25 gadiem.

Pozitīvs impulss mājokļu iegādei pērn 540 ģimenēm bija Swedbank aizdevums ar 0% bankas likmi energoefektīviem projektiem, kas nākamgad kopumā ļaus ietaupīt vairāk nekā 1,1 miljonu eiro. Kopumā šādi aizdevumi izsniegti 72 miljonu eiro apmērā.

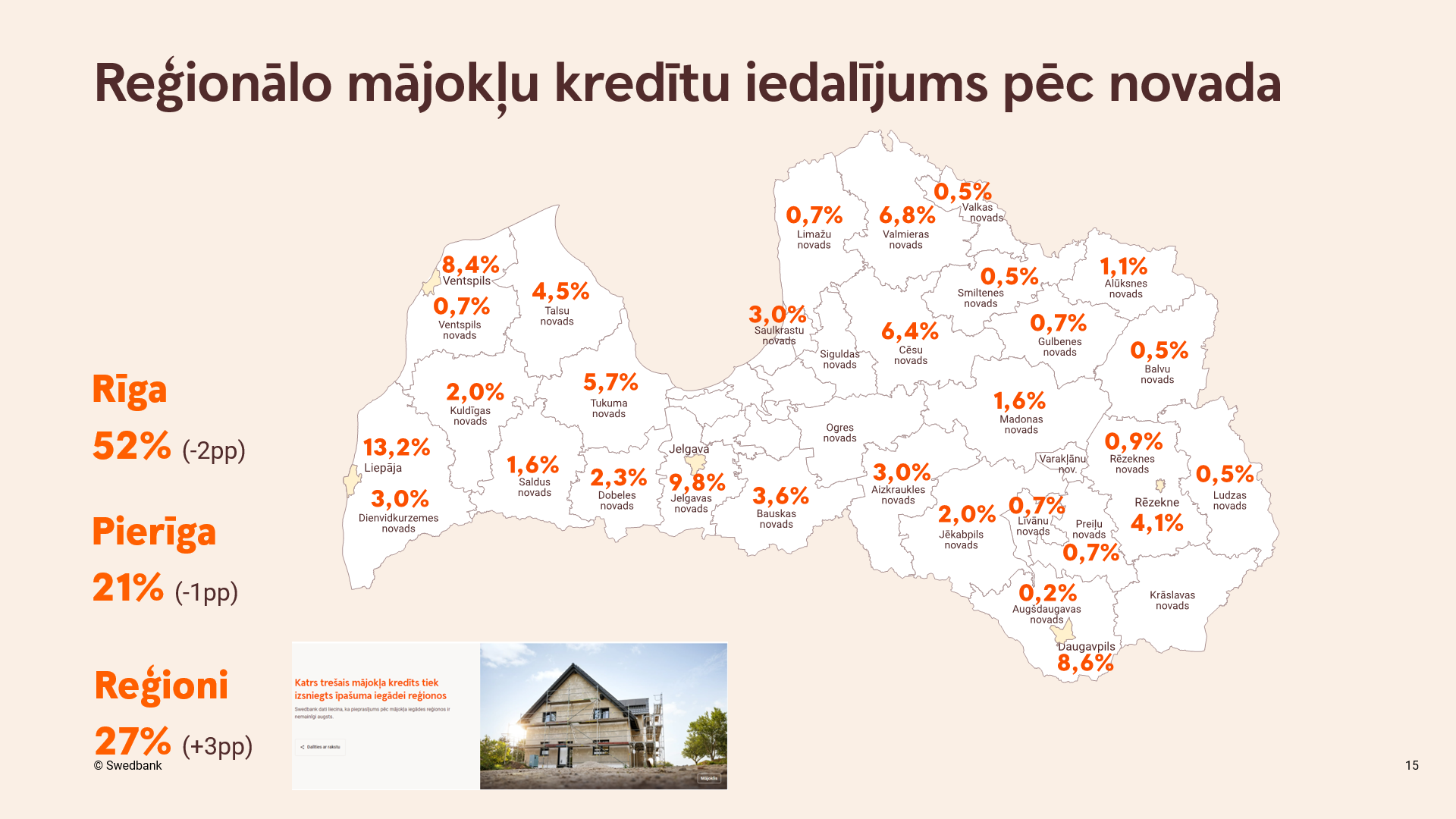

Tāpat kreditēšanas pieaugumu stimulēja arī aktīvāka kreditēšana reģionos (+3%). Attiecīgi katrs trešais kredīts izsniegts mājokļa iegādei vai būvniecībai reģionos, un kopumā dažādos Latvijas novados šogad Swedbank izsniegusi 60 miljonus eiro.

Kā stāsta Ina Ligere, Swedbank Ražošanas un nekustamo īpašumu nodaļas vadītāja: “Kopumā redzams, ka šogad mājokļu tirdzniecības apjomi auguši otrreizējā tirgū un sērijveida ēkās, kamēr jauno projektu segmentā vērojams kritums par trešdaļu. Ja paraugāmies tieši uz jauno projektu pieejamību, tad ekonomiskajā segmentā, kur dzīvokļa cena kvadrātmetrā vidēji sasniedz 2700 eiro, šobrīd iegādei pieejami apmēram 1800 dzīvokļi, bet būvniecības stadijā ir ap 2500 dzīvokļu. Savukārt biznesa segmentā, kur dzīvokļu kvadrātmetra cena svārstās no 2700 līdz 3500 eiro, pieprasījums ir saglabājies. Ja vēl pirms diviem gadiem redzējām, ka būvniecībā esošos dzīvokļus izķēra kā karstus pīrādziņus, tos steigšus rezervējot, tad šogad rezervācijas apjomi sasniedz vien 28% no būvniecībā esošiem.”

Aptauja par cilvēku iecerēm attiecībā uz jauna mājokļa iegādi liecina, ka 6% respondentu no visiem aptaujātajiem nākamajā gadā plāno iegādāties mājokli, izmantojot kredītu. Vēl 9% šajā jautājumā nav pieņēmuši stingru lēmumu. No respondentiem, kuri neplāno iegādāties mājokli, 47% norādījuši, ka viņiem nav nepieciešama sava (cita) dzīvesvieta. Savukārt divi biežāk norādītie iemesli, kāpēc dzīvesvietas nepieciešamības gadījumā netiek ņemts mājokļa kredīts, ir nepietiekami ienākumi (27%) un pārāk augstas nekustamā īpašuma cenas (25%).

Tāpat jāatzīmē, ka 23% iedzīvotāju neplāno iegādāties mājokli, jo nepietiek uzkrājuma pirmajai iemaksai, savukārt 21% baidās uzņemties ilgtermiņa saistības neskaidrās ģeopolitiskās situācijas dēļ, bet vēl 16% baidās par savas darba vietas stabilitāti.

Teju puse (45%) no visiem aptaujātajiem uzskata, ka nākamgad nekustamā īpašuma cenas celsies. Trešdaļa respondentu (no tiem, kuriem ir hipotekārais kredīts), nākamgad plāno vaicāt izdevīgāku procentu likmi. Aptuveni puse izdevīgākus nosacījumus mēģinās panākt bankā, kur kredīts ir ņemts.

Swedbank galvenā ekonomiste Līva Zorgenfreija komentē: “Zemā inflācija un vārgā ekonomika Eiropā liek Eiropas Centrālajai bankai mazināt procentu likmes. Nākamgad ECB noguldījumu iespējas likme, kurai cieši seko arī EURIBOR, samazināsies līdz aptuveni 2%. Zemāka naudas cena uzlabos mājsaimniecību spēju atļauties iegādāties mājokli ar kredīta palīdzību. Nodarbināto pirktspēja ir atguvusi augstas inflācijas laikā zaudēto, un turpinās augt arī nākamgad. Tas nostiprinās mājsaimniecību pārliecību par savu finansiālo situāciju un veicinās atkopšanās sākšanos mājokļu tirgū.”